- Unegrande opportunité de marché

- La croissance rapide de la population et de l’économie en Asie stimule la demande en énergie

- Un solide soutien gouvernemental assuré par des dispositifs réglementaires et des politiques favorables

- L’impératif de diversifier les sources d’énergie pour réduire la dépendance aux combustibles fossiles

Infrastructure de la transition énergétique

Investir dans le monde de demain

Alors que le monde s’oriente vers une économie à faible émission de carbone, la stratégie Energy Transition Infrastructure (ETI) de HSBC AM exploite les opportunités créées par la demande mondiale d’investissements dans la transition énergétique. La stratégie ETI affiche un TRI brut indicatif de 15 à 20 %1 et contribue à la transition vers une économie plus durable.

1. Tout(e) prévision, projection ou objectif fourni(e) n’a qu’une valeur indicative et n’est nullement garanti(e). Chiffres indicatifs basés sur un modèle et des hypothèses et susceptibles de ne pas refléter la performance réelle du fonds.

L’opportunité asiatique

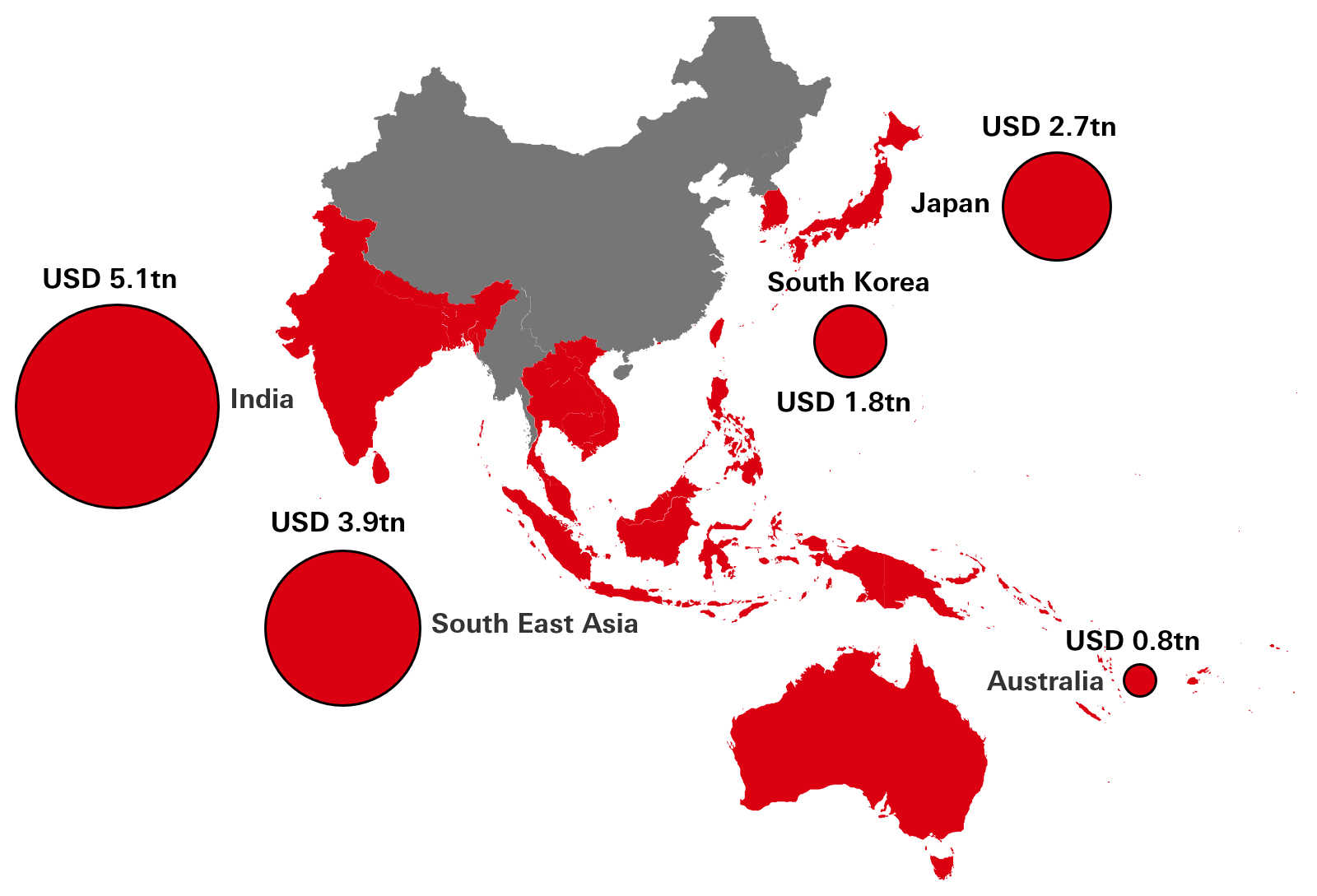

Investissement estimé dans l’approvisionnement énergétique pour atteindre la neutralité carbone, sélection de régions (2020-50)

Point clés

|

|

|

Source : BloombergNEF NEO 2022 ; 2. Les données relatives à la région APAC excluent la Chine continentale ; pour la Chine, estimations de Tsinghua, 2021 ; pour l’Australie, estimations de l’IGCC, 2021 ; pour les autres pays, estimations de l’AIGCC, 2021

Les piliers de la stratégie

Opportunités dans les infrastructures d’Asie développée dans le domaine des énergies renouvelables, de la régénération, des réseaux, du stockage d’énergie, de la transformation et des compteurs

|

|

Paul Rhodes |

|

Rowan te Kloot |

|

Ana Carolina Romero |

|

|

Andrew Wang 王浩晖 |

|

Takayasu Hori 堀 隆泰 |

|

Chris Yamane 山根 クリス |

|

|

Clare Morton |

Principaux risques : expanded

Considérations sur les risques. Rien ne garantit qu’un portefeuille atteindra son objectif d’investissement ou qu’il enregistrera une performance positive dans toutes les conditions de marché. La valeur des investissements peut évoluer aussi bien à la hausse qu’à la baisse et les investisseurs sont susceptibles de ne pas récupérer l’intégralité des sommes investies. Les portefeuilles peuvent être soumis à des risques supplémentaires, qui doivent être examinés attentivement conjointement aux objectifs et aux frais de la stratégie.

Illiquidité : Tout investissement dans des actifs alternatifs est un investissement illiquide à long terme. En raison de leur nature, les investissements alternatifs ne seront généralement pas négociés en bourse. Ces investissements seront illiquides.

Horizon à long terme : Les investisseurs doivent s’attendre à ce que leur capital soit immobilisé pendant toute la durée de l’investissement.

Conditions économiques : Le cycle économique et les taux d’intérêt en vigueur auront un impact sur l’attractivité des investissements sous-jacents. L’activité et le sentiment économiques ont également une incidence sur les performances des entreprises sous-jacentes, et auront des conséquences directes sur leur capacité à rembourser les intérêts et le principal de leurs prêts.

Valorisation : Le marché relatif à ces investissements peut être très peu liquide, voire illiquide, et d’autres investissements, y compris ceux concernant les prêts et les titres de sociétés privées, peuvent reposer sur des estimations impossibles à évaluer aux prix du marché jusqu’à la vente. La valorisation des investissements sous-jacents est donc intrinsèquement opaque.

Risque de marché : Rien ne garantit le remboursement du capital ou la valeur des investissements, et les revenus qui en découleront peuvent évoluer à la hausse comme à la baisse. Les investisseurs peuvent donc ne pas récupérer le montant initialement investi dans le Partenariat. La valeur des investissements peut être pénalisée par l’actualité politique et économique, les politiques des États, les progrès technologiques et l’évolution des pratiques des entreprises, les tendances démographiques et culturelles, les catastrophes naturelles ou d’origine humaine, les pandémies, les conditions météorologiques et climatiques, les découvertes ou les études scientifiques, les coûts et la disponibilité des énergies, des matières premières et des ressources naturelles. L’impact du risque de marché peut être immédiat ou progressif, à court ou à long terme, restreint ou massif.

Risques politiques et économiques : Les conditions économiques générales peuvent affecter les activités de la stratégie. Les changements de conditions économiques, y compris, par exemple, l’inflation, le chômage, la concurrence, les développements technologiques, les événements politiques et d’autres facteurs, ne relevant pas du contrôle du General Partner ou des prestataires de services, peuvent affecter de manière substantielle et défavorable l’activité de la stratégie et les investisseurs potentiels. En raison de la portée géographique de ses activités, la stratégie est susceptible d’être vulnérable à des conditions ou des circonstances politiques, macroéconomiques et financières spécifiques à un pays ou à une région.

Des informations complémentaires sur les risques sont disponibles dans le LPA.